Nous avons déjà eu l’occasion sur ces pages d’aborder le sujet rapidement. Nous allons désormais profiter de l’inauguration de cette nouvelle rubrique « Grand format » pour aller plus avant et tenter de répondre à cette question : vaut-il mieux acheter ou louer son logement principal ?

Traditionnellement portée sur la propriété, l’opinion publique a tendance à privilégier l’achat, l’idée reçue selon laquelle louer, c’est jeter l’argent par les fenêtre. Cette tendance se vérifie jusque dans le discours des hommes politiques, tant il est porteur de montrer qu’on est là pour privilégier la propriété et faire de la France un « pays de propriétaires » (programme de Nicolas Sarkozy en 2007). L’acte d’achat, très marqué socialement et psychologiquement, garde donc une forte connotation positive dans la société française. Pourtant, la réalité n’est pas aussi simple, et l’intérêt d’un achat sur une location peut fortement varier selon les situations. Nous allons voir dans cet article dans quelles conditions il peut être plus avantageux de louer, et dans quelles conditions il vaut mieux acheter.

Louer, c’est jeter l’argent par les fenêtres ?

Lorsqu’on loue un bien, on profite de la jouissance de ce bien sans le posséder, en contrepartie du paiement d’un loyer à son propriétaire. L’acte de location est, il est vrai, souvent réservé aux objets dont on n’a pas un besoin permanent : on peut louer par exemple un groupe électrogène pour un événement particulier, ou une camionnette pour un déménagement. En revanche, la location longue durée, pour un bien dont on a un usage permanent, est plus rare, et ne concerne, à vrai dire, pratiquement que le logement. Cette différence d’usage peut expliquer la mauvaise presse de la location immobilière. Pourtant, la location longue durée (LDD) prend de plus en plus de place dans l’économie, et certains s’y adonnent même pour la location automobile, y voyant un moyen économique d’avoir en permanence un véhicule récent.

L’usage d’un logement en location peut se rapprocher de celui d’une voiture en LDD, dans la mesure où, bien souvent, qui loue sa résidence principale le fait car il ne compte pas y rester trop longtemps. Un achat est un engagement plus fort et plus lourd, financièrement, qu’une location. Cela dit, de nombreux locataires le sont par défaut, c’est-à-dire qu’ils n’ont pas les moyens financiers, la trésorerie nécessaire pour acheter un logement. Quand on n’a pas l’apport suffisant, pas les moyens de rembourser un emprunt dont la mensualité sera plus élevée qu’un loyer pour une surface identique, alors on loue, souvent à contrecœur.

Le loyer comme contrepartie d’un service

Pour comprendre que louer n’est pas jeter l’argent par les fenêtres, il faut se dire que, comme tout service, la jouissance d’un logement a un coût. Lorsqu’on loue un appartement, on bénéficie d’un toit, et de l’accès à différents services. Le loyer versé au propriétaire est la contrepartie de ce service, qui nous a permis d’avoir un domicile chauffé aux normes d’hygiènes sans avoir eu besoin de dépenser une forte somme d’argent et de contracter un emprunt. Ainsi, on ne jette pas de l’argent par les fenêtres en louant, on paye une prestation de service.

Mais, quand on rembourse un emprunt, au moins, au bout du compte, le logement est à nous, me rétorquerez-vous. C’est exact, mais l’argent dépensé dans un temps donné pour louer un appartement est beaucoup plus faible que celui dépensé pour acquérir le même logement. Nous allons prendre plusieurs exemples particulièrement fascinants qui montrent que le coût d’un achat n’est pas limité au coût du bien. Entre une location et un achat, il y a un certain nombre de frais supplémentaires qui peuvent s’avérer conséquents :

- Les frais de notaire

- Les frais d’agence

- Les intérêts de remboursement d’emprunt

- Les charges qui incombent aux propriétaires

- Le coût financier

Trois exemples : Paris, Lille et Metz

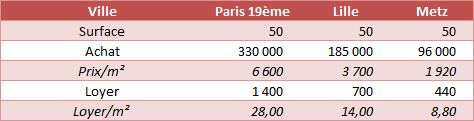

Pour notre démonstration, nous allons prendre trois exemples. Tout d’abord, la capitale, Paris, et plus particulièrement le 19ème arrondissement, à l’offre de logements encore assez abondante ; une grande métropole nationale, Lille ; et enfin une ville moyenne de province, Metz. Nous allons comparer différentes situations dans ces trois villes en ce qui concerne les frais énumérés ci-dessous. Nous prendrons comme exemple un deux pièces dans l’ancien de 50 m² situé en centre-ville, proche de tous commerces et des transports en commun. Comme références de prix et de loyers, nous allons récupérer les résultats moyens renvoyés par le site SeLoger.com tant au niveau de la vente que de la location, pour un appartement aux caractéristiques décrites ci-dessus.

L’acte d’achat : l’équivalent de 26 à 31 mois de loyer !

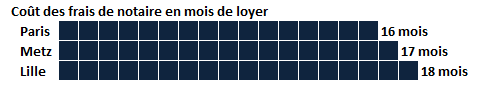

Les frais de notaire, tout d’abord, correspondent à environ 7 % du prix hors frais d’agence du bien. Dans nos trois exemples, dont vous pouvez voir les caractéristiques dans l’encadré ci-dessus, ils ont été calculés au plus proche grâce au site calcul-frais-de-notaire.fr. Pour se rendre compte de l’importance de ce coût versé en une fois au moment de l’achat, et jamais récupéré, nous l’avons comparé au loyer mensuel que vous auriez versé si vous aviez loué le même bien.

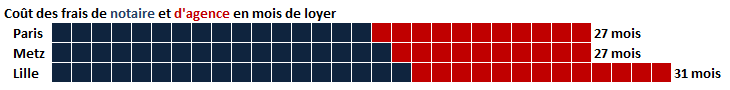

Comme on peut l’apercevoir, ces frais de notaire, qui s’élèvent de 7 500 à 22 000 € selon la ville retenue, représentent de 16 à 18 mois de loyer ! Vous qui craignez de jeter l’argent par les fenêtres en louant, vous jetez déjà 16 à 18 mois de loyer rien qu’en signant votre compromis de vente ! Et ce n’est pas tout : le principe est le même pour les frais d’agence, qui représentent en moyenne 4 % du prix d’achat du bien – auxquels il faut évidemment ajouter la TVA. Ici, ce sont 10 à 13 mois de loyer supplémentaires qui partent en fumée. Ainsi, lors de l’achat de votre bien, vous aurez déjà dépensé 26 à 31 mois de taxes et frais divers. La question est donc de savoir si vous préférez jeter l’argent par les fenêtres de votre propriétaire, ou par celles de l’État, de votre notaire et de votre agence immobilière.

Le poids très variable des intérêts d’emprunt

Même si ces frais sont impressionnants, le plus cher, lors de l’achat, reste le remboursement du prêt. Alors, évidemment, si vous avez les moyens de payer cash votre appartement, il n’y a pas photo, il vaut mieux acheter. Par contre, si vous devez emprunter beaucoup d’argent, la facture peut très rapidement s’alourdir. Tout dépend en fait de trois critères : la durée de l’emprunt, le montant emprunté, et le taux d’intérêt. Prenons un cas moyen où l’apport est de 30 000 €, la durée d’emprunt de 20 ans et le taux d’intérêt annuel 3,1 % (taux constaté sur meilleurtaux.com). Dans une telle situation, le coût total des intérêts représentera, à la fin de votre prêt, entre 28 % et 35 % du prix hors frais de votre bien. Ce coût peut grimper jusqu’à 55 % du prix de votre bien si jamais vous devez emprunter sur 30 ans.

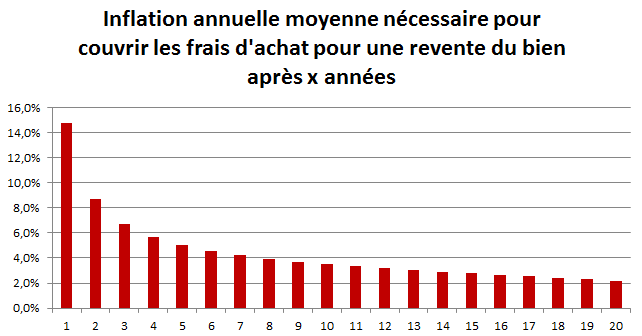

Tout ceci pour vous dire que lorsque vous envisagez un achat, il faut compter, en plus du prix d’achat du bien, des frais qui, cumulés sur la durée de votre emprunt, peuvent représenter 50 % du prix de votre appartement ou de votre maison. Autrement dit, si, à la revente, vous souhaitez être gagnant, il faut d’ores et déjà faire une plus-value d’au moins 50 %, ce qui, sur 20 ans, est tout-à-fait réalisable (ça représente une hausse de 2,16 % par an), mais qui l’est moins avant. Dans le graphique qui suit, vous trouverez, selon les critères définis ci-dessus, le taux de hausse annuelle du prix du bien nécessaire pour rembourser tous les frais annexes en fonction de la durée de détention.

Bien penser sa trésorerie

Nous avons vu l’influence sur l’opportunité d’acheter des frais de notaire, des frais d’agence et des intérêts d’emprunt. Il reste encore deux éléments à prendre en compte : les charges et la trésorerie.

Les charges qui incombent aux propriétaires ne sont pas les mêmes que celles qui sont refacturées aux locataires. En effet, un certain nombre d’éléments ne sont pas récupérables par un propriétaire qui loue, ce qui peut s’avérer être surprenant pour quelqu’un qui achète. Pour faire court, ce sont généralement les travaux d’entretien de l’immeuble, les équipements des parties communes, les diagnostics, etc. Pour vous faire une idée de leur montant, il est indispensable de demander au syndic, avant l’achat, les comptes des trois dernières années. Si vous achetez une maison individuelle, là vous êtes plus libre de fixer leur montant, mais vous serez le seul à les supporter. Ce différentiel de charges peut être difficile à supporter : j’ai vu des appartements parisiens annoncer jusqu’à 600 € de charges mensuelles, incluant évidemment le chauffage, le gardiennage, mais également de lourds travaux de rénovation de l’immeuble. À cela il faut encore ajouter la taxe foncière, que les locataires ne payent pas, et qui peut fortement varier d’une ville à l’autre.

Enfin, dernier élément qui a un impact non négligeable sur une décision d’achat, mais souvent négligé par les futurs propriétaires : l’impact de trésorerie. Lorsque vous louez un appartement, votre loyer est généralement plus faible que les mensualités d’un prêt. Vous pouvez donc, en théorie, mettre le différentiel de côté, et bénéficier des intérêts de cette épargne. Si vous décidez de louer, il est donc très important de bien penser à mettre de côté ce différentiel théorique. Dans notre exemple lillois, la différence est de près de 300 € par mois. Au bout de 20 ans, vous aurez donc pu mettre 72 000 euros de côté en louant, et cela vous aura rapporté plus de 14 000 euros d’intérêts.

L’élément clé : la durée de détention du bien

Finalement, vaut-il mieux acheter ou louer sa résidence principale ? Eh bien, tout dépend du temps que vous souhaitez passer dedans : plus vous y resterez longtemps, plus l’achat sera intéressant. Il est même possible de calculer la durée de détention nécessaire pour qu’un achat soit plus intéressant qu’une location. Mais attention : ce calcul est basé, certes, sur des données précises et connues, mais également sur des prévisions qui peuvent s’avérer fausses. En effet, il faut prendre des hypothèses d’augmentation ou de baisse du prix de votre bien. En général, pour être prudent, il faut suivre l’inflation, même si les prix de l’immobilier ont tendance à baisser ces derniers mois.

Des outils disponibles sur le net vous permettent de saisir toutes ces hypothèses et de calculer automatiquement l’opportunité d’achat en fonction de la durée de détention du bien. Pour le bien de notre démonstration, nous avons saisi l’ensemble des paramètres de nos trois exemples dans le simulateur proposé par Bulle Immobilière.

Dans notre exemple parisien, acheter semble bien compliqué. Outre un coût des mensualités du prêt élevé, accessible à bien peu de bourses, il faudra attendre au moins 10 ans pour que l’achat soit rentable, dans le cas où le prix du bien progressera aussi vite de l’inflation. À Lille, c’est au bout de 8 ans que l’achat revient rentable, tout comme à Metz. Une étude réalisée pour le site MeilleurTaux.com, prenant en compte des hypothèses de variation des prix de l’immobilier dans plusieurs villes un peu plus précises, a calculé des durées de détention beaucoup plus importantes, notamment pour Paris. En effet, selon cette étude, il faudrait garder son bien au moins 21 ans à Paris, contre 9 ans à Lille !

Un achat est-il seulement un acte financier ?

Si le calcul financier de l’opportunité d’achat est important, il ne faut pas oublier que dans l’esprit de beaucoup de gens, l’achat de logement a une lourde valeur sentimentale. Posséder les murs dans lesquels on habite est beaucoup plus rassurant que louer, et mettre de côté chaque mois une somme fixe est parfois très difficile, la tentation étant lourde de tout dépenser. Ce qu’il faut garder à l’esprit, est que globalement, si vous souhaitez déménager avant 5 à 7 ans, il est toujours préférable de louer, à moins que vous ayez un apport considérable. Dans les autres cas, faites votre calcul, et décidez en ayant pris en compte tous les éléments. C’est en faisant ainsi que vous ne regretterez pas une décision lourde de conséquences ! Et n’oubliez pas de chercher également du côté des dispositifs d’aide à l’accession à la propriété, comme les prêts à taux zéro, accessibles sous conditions de ressources. Nous aurons l’occasion de revenir sur ce point dans cette rubrique.

2 Responses to “Grand format : vaut-il mieux acheter ou louer sa résidence principale ?”

16 février 2013

pierreQuand vous achetez de la nourriture et que vous mangez cette nourriture … vous vous rendez compte que vous avez jeté l’argent par les fenêtres en engraissant LE VENDEUR DE CETTE NOURRITURE DONT TOUT EST PARTI DANS VOTRE ESTOMAC EN QUELQUES MINUTES ?! Quel gaspillage !

Celui qui dit que payer un loyer c’est jeter l’argent pas les fenêtres , doit dire la même chose pour le moindre article de consommation à brève échéance .

Les moins cons se diront que la nourriture a rendu un SERVICE et que le prix de la nourriture est le prix de ce service . LES MOINS CONS DIRONT DE MÊME AVEC LE LOYER QUI EST LE PRIX D’UN SERVICE .

RAPPEL 1 : LA LOI FRNAÇAISE INTERDIT À UN PROPRIÉTAIRE DE SE LOGER GRATUITEMENT .

En effet , IL Y A TAXES FONCIÈRES ET D’HABITATION , ENTRETIEN COURANT DU BIEN , PETITS ET GROS TRAVAUX , ETC .

RAPPEL 2 : Votre toit n’est garanti en tant que propriétaire QUE TANT QUE VOUS N’AUREZ AUCUNE DETTE QUI VOUS ÉTRANGLE . CAR VOTRE BIEN EST SUSCEPTIBLE D’ÊTRE SAISI POUR LE RÈGLEMENT DE TOUTE DETTE PAR VOTRE CRÉANCIER QUI A LE DROIT DE DEMANDER À UN JUGE LA SAISIE ET VENTE DE VOTRE BIEN .

ET CA , CA ARRIVE A DES TAS DE PROPRIOS MAIS CHUUUUUUT , FAUT RIEN DIRE POUR PAS FAIRE PEUR …

19 août 2013

Scellier, Duflot : un investissement locatif défiscalisé vaut-il forcément le coup ? | 365 mots365 mots[…] dans la pierre a bonne presse, mais attention aux difficultés. C’est un investissement lourd, engageant pour plusieurs années, et vous n’êtes pas sûr de […]